Кредитное досье. Как узнать, дадут ли тебе займ

Почему о кредитной истории нужно знать абсолютно всем и как знание своего кредитного рейтинга может спасти от неприятных историй в жизни — от проблем с вылетом за границу до разборок с коллекторами.

Оглавление

С 31 января каждый россиянин имеет право на получение кредитной истории, в которой собирается информация о всех займах, случаях просрочек по платежам и фактах погашения кредита. Вместе с ней гражданин РФ получает рейтинг — показатель, являющийся выражением качества кредитной истории. Права на бесплатное получение этой информации закреплены в поправках к Федеральному закону "О кредитных историях", которые вступили в силу с этого дня.

Фото © L!FE / Владимир Суворов

Что такое кредитная история и рейтинг

Согласно закону, источниками формирования кредитной истории являются организации, выдающие займы: банки, МФО, кооперативы. Они фиксируют историю получения вами кредитов, своевременных выплат или просрочек и без вашего согласия имеют право вносить эти данные в досье.

Если вы брали кредиты, оформляли займы или пользовались кредитными продуктами (например, картами с овердрафтом), у вас обязательно есть активная кредитная история. Если же человек не брал кредитов, то история будет нулевой.

Зачем она нужна? Когда вы решитесь занять деньги у какой-либо официальной финансовой организации, она имеет право проверить историю и оценить, с какой вероятностью вы вернёте долг и вернёте ли вообще. На основании этого вычисляется кредитный рейтинг — чем он выше, тем больше шансы на получение кредита.

Какая информация есть в кредитной истории

Персональная кредитная история состоит из титульной, основной, дополнительной (закрытой) и информационной частей. Что содержит каждая из них?

Титульная часть. ФИО, дата и место рождения, данные паспорта, идентификационный номер налогоплательщика, СНИЛС и прочая информация по гражданину.

Основная часть. Место регистрации и фактического жительства, регистрация ИП, сведения о банкротстве (если имеется). Также там перечислены все случаи займов с подробным описанием полученной суммы, сроков оплаты, историй просрочек, невыплат и решений о взыскании средств через суд (если до этого хоть раз доходило дело).

Закрытая часть. Подробные сведения об организациях, в которые обращался гражданин, и подробные данные о самом заёмщике (паспорт, ИНН и прочее). Также там прописывается история запросов к кредитным организациям.

Информационная часть. Информация о предоставлении займа (кредита) или об отказе в заключении договора займа.

Фото © L!FE / Владимир Суворов

Зачем она мне нужна

Зная кредитный рейтинг, можно предугадать свои шансы на получение банковских услуг. "Относительным недостатком кредитного рейтинга может являться то, что сам по себе рейтинг не обязывает кредиторов предпринимать те или иные действия — одобрять или отказывать в получении кредита", — заметил гендиректор БКИ "Эквифакс" Олег Лагуткин. Однако проверка КИ и знание своего рейтинга поможет спрогнозировать исход обращения в банк — очевидно, что после невыплаты крупного кредита надеяться на получение нового бессмысленно.

Важно знать и об активных обязательствах перед финансовыми организациями. Например, вы можете и не подозревать, что на ваше имя оформлен заём — просто чужой человек воспользовался вашими документами. Или не помнить, что взяли тот или иной кредит, а потом забыли погасить.

Мониторинг КИ полезно проводить перед поездками за границу. Например, по свежим данным Федеральной службы судебных приставов, 2,8 млн россиян не могут покинуть страну из-за долгов. Согласитесь, крайне неприятно получить отказ от пограничника, когда мыслями уже нежишься где-нибудь на пляже под пальмами?

Вашей кредитной историей может заинтересоваться служба безопасности крупной, особенно государственной, компании при устройстве на работу. Как правило, проверяют кандидатов, чья работа связана с материальной ответственностью: финансистов, бухгалтеров, экономистов, топ-менеджеров и прочих.

В конце концов знание КИ помогает более дисциплинированно относиться к своим расходам и знать, на какую сумму кредита в случае чего можно будет рассчитывать в будущем.

Как получить кредитную историю

С 31 января 2019 года каждый гражданин имеет право два раза в год бесплатно получить свою кредитную историю для ознакомления. Интересно, что раньше запросить КИ бесплатно можно было один раз в год, но и путь получения был более тернистым.

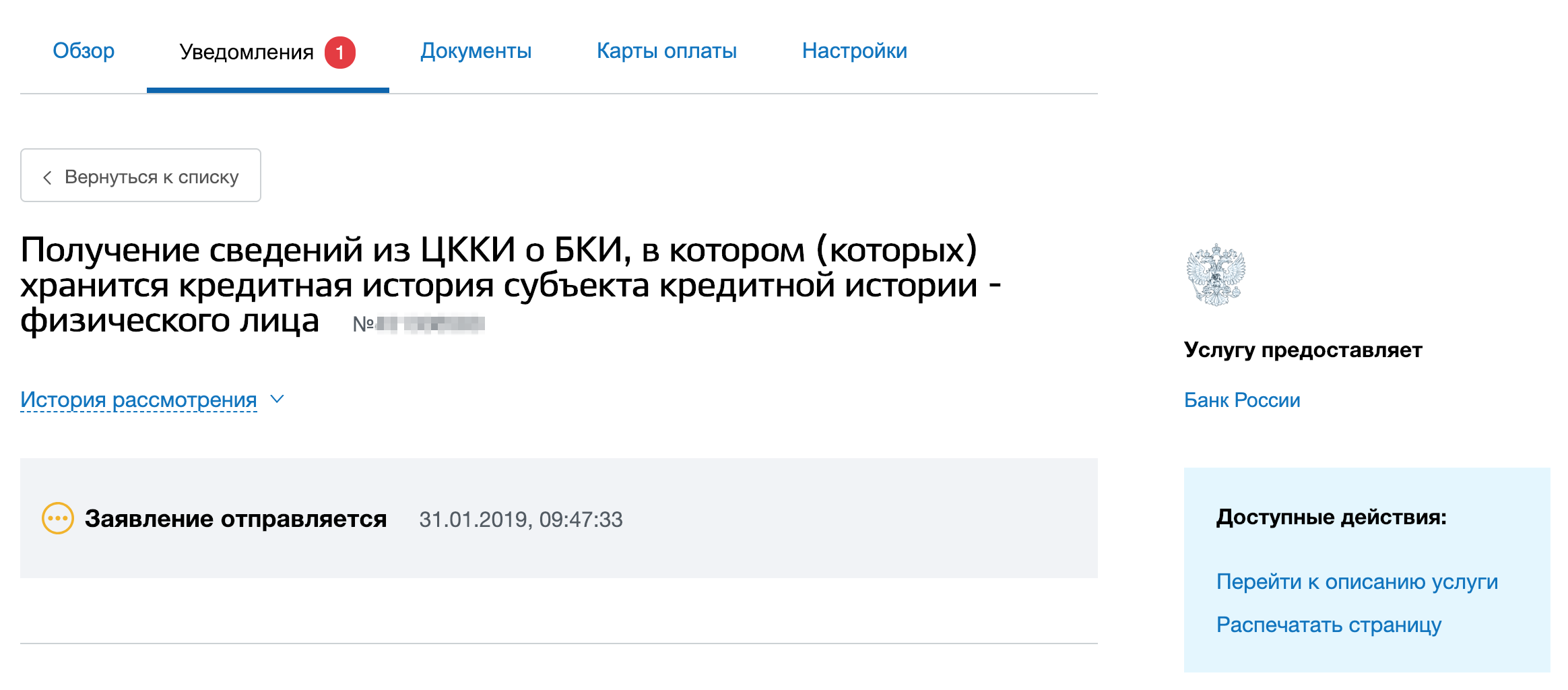

Самый простой способ — заказать её через Госуслуги. В ответ на заявку исполнитель (Центробанк) в течение часа должен отправить вам в личный кабинет список бюро кредитных историй (БКИ), в которых хранятся ваши данные. Вам останется только обратиться к БКИ по телефонам или адресам, которые ЦБ пришлёт в своём отчёте, и запросить выдать кредитную историю. Это происходит либо лично, либо через сайты БКИ.

Скриншот: © Лайф

Для получения КИ нужно предъявить паспорт и СНИЛС. За повторный (третий и более) запрос в течение одного года БКИ имеют право взять с вас оплату. Она отличается в зависимости от организации и региона.

До вступления закона в силу получить свою КИ можно было либо бесплатно, через запрос на сайте Центробанка, либо платно, напрямую через банки. Например, в Сбербанке услуга получения кредитной истории стоит 580 рублей, "Тинькофф банк" за 59 рублей готов предоставить краткий отчёт о КИ, полная кредитная история из Объединённого кредитного бюро оценена в 580 рублей.

Как исправить кредитную историю

По информации ОКБ, высоким кредитным рейтингом из имеющих кредитную историю россиян обладают 78% или 61 миллион человек, средним — 9% или чуть более семи миллионов человек. Низкий кредитный рейтинг у довольно внушительной части наших соотечественников — 13% или 10 миллионов человек. Как правило, "заляпать" свою КИ можно просрочками по займу и неисполнением кредитных обязательств.

Стереть что-то из кредитной истории нельзя: грубо говоря, о просроченном займе на покупку иномарки банки будут знать всю вашу жизнь. Но можно через суд частично оспорить информацию, содержащуюся в кредитной истории. Например, если ранее банк не принял уважительную причину, из-за которой вы не успели погасить кредит, и пометил вас как нехорошего клиента.

Если вы обнаружили в своей КИ займы, которые никогда не брали, немедленно обращайтесь в полицию.

Подпорченную репутацию можно улучшить, продемонстрировав свою ответственность при использовании кредитных продуктов. Например, взять небольшой заём и аккуратно его выплатить.

Фото © РИА "Новости" / Наталья Селиверстова

Остерегайтесь мошенников

Важно знать, что предоставлением кредитной истории могут заниматься только бюро кредитных историй. Связываться с организациями, которых нет в реестре БКИ, составляемом Центробанком, категорические не рекомендуется. То же самое касается и компаний, которые предлагают за небольшую плату поправить вашу кредитную историю — очевидно, что это заведомо мошенники, торгующие воздухом.

К сожалению, встречаются истории, когда банк отказывается бесплатно предоставлять КИ — это прямое нарушение ч. 2.1 ст. 8 закона "О кредитных историях". В случае если БКИ не хотят бесплатно принимать заявление на получение истории, обращайтесь в полицию.