До дефолта России осталось 26 дней: Что может грозить россиянам

Впервые Россия заплатила по своим валютным долгам в рублях. Западные политики угрожают дефолтом. Что это значит?

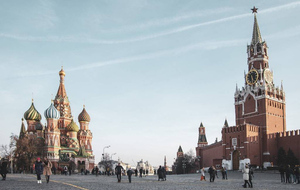

Обложка © Shutterstock / YuryKara

США с 4 апреля запретили России использовать замороженные долларовые резервы для выплат по внешнему долгу. Минфин заплатил в рублях, а европейские политики заявляют, что это будет интерпретироваться ими как дефолт. Давайте во всём разберёмся подробно.

Что такое дефолт простыми словами

Дефолт — это невозможность должника платить по своими обязательствам. Если вы просрочили платёж банку — это ваш личный дефолт. Если какая-либо страна не может платить по своим обязательствам — это дефолт страны. Есть ещё так называемый технический дефолт — когда кредитор не получил деньги, но должник при этом не отказывается от своих обязательств. Например, вы внесли в банк платёж, но по какой-то ошибке он не прошёл. Это технический дефолт, ничего страшного. Но что если должник (или его банк) не ошибся, а действительно не может обслуживать свой долг?

Если отказывается платить гражданин — тут всё просто: банк сперва выясняет, не технический ли это дефолт (то есть может ли его заёмщик платить), и если убеждается, что не может (или не хочет), то передаёт просроченный кредит отделу, который занимается "плохими" долгами, или продаёт его коллекторскому агентству. Со странами всё гораздо сложнее. Не зря же говорят: если ты должен банку рубль — это твои проблемы, а если миллиард — это уже проблема банка.

Теоретически — да, кредиторы могут преследовать страну-должницу и пытаться арестовать её собственность или резервы за рубежом. Но, во-первых, событие дефолта тщательно описывается в проспекте долговых бумаг, плюс не всякая неоплата долга является дефолтом. А во-вторых, чтобы арестовать что-то за рубежом, нужно получить соответствующее судебное постановление. А юрисдикция возможных разбирательств также указывается в проспекте долговых бумаг, и далеко не всякая страна предусматривает в своих евробондах "отказ от суверенитета" — то есть возможность для кредиторов судиться с ней в другой юрисдикции.

Как Минфин США обиделся, и что из этого вышло

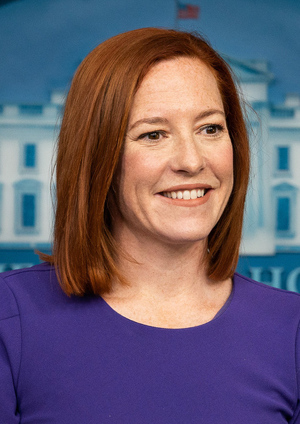

Фото © Wikipedia

На начало апреля внешний долг России в еврооблигациях составлял 39 млрд долларов, из которых примерно 2 млрд должно было быть выплачено 4 апреля — это "тело" одного из выпусков евробондов плюс проценты. До сих пор было всё просто — Россия выплачивала проценты по долгам с замороженных счетов в иностранных банках, американский Минфин даже дал на это отдельное разрешение. С 16 марта Россия успела выплатить таким образом более 600 млн долларов держателям своих международных долларовых бумаг. Всего было сделано пять купонных платежей, последний — 31 марта.

Проблема была у российских инвесторов, которые купили валютные долги Минфина. Из-за санкций платежи Минфина до них просто не доходили, зависая в иностранных депозитариях. И тогда Минфин РФ принял решение провести выкуп этих бумаг на внутреннем рынке за рубли для российских инвесторов. В итоге было выкуплено 72,4% выпуска еврооблигаций, то есть на 1,45 млрд из 2 млрд долларов у россиян, а остатки отправил с замороженных счетов иностранным инвесторам. Минфин США, видимо, так расстроился из-за этого обстоятельства, что запретил выплату долгов в валюте с замороженных счетов. Как пояснила пресс-секретарь Белого дома Джен Псаки, сейчас важнейшая цель США — заставить Россию объявить дефолт или потратить оставшиеся незамороженными резервы.

Цель — заставить их сделать выбор. Ресурсы России не безграничны, особенно сейчас, учитывая сокрушительные санкции, которые мы вводим. Они будут вынуждены выбирать между опустошением оставшихся ценных долларовых резервов, использованием новой выручки и... дефолтом

Но Минфин официально объявил — долги погашены. Рублями, которые переведены на специальные счета. Не хотите — не берите.

Дефолт России: так он есть или его нет?

Как мы уже указывали выше, в каждом проспекте российских еврооблигаций указан список событий, которые могут спровоцировать дефолт (по-английски — events of default). Этот список стандартный и практически не отличается от выпуска к выпуску. В частности, согласно документу, дефолтом является просрочка купонного платежа на 30 дней. А 4 апреля должен быть погашен один из выпусков, и Россия, согласно проспекту эмиссии, должна была заплатить в валюте. То есть, согласно документам, Россия допустила технический дефолт, а формальный дефолт может быть объявлен 4 мая — через 30 дней после просрочки платежа.

Но тут есть две проблемы для иностранных держателей. Во-первых, дефолт не объявляется автоматически. Нужно, чтобы минимум 25% держателей выпуска заявили об этом. А Минфин уже выкупил 72,4% выпуска, и для объявления дефолта по нему нужно, чтобы буквально все держатели оставшихся невыкупленных бумаг заявили бы об этом. Если держатели долга хотя бы на 60 млн долларов этого не сделают, то и дефолта по погашению формально не будет.

Фото © Shutterstock

Во-вторых, непонятно, кто этот дефолт будет признавать. Ведь рейтинговые агентства Fitch и Moody's уже отозвали суверенные рейтинги РФ, а до 15 апреля, согласно распоряжению ЕС, российский рынок должно покинуть и последнее агентство "большой тройки" — S&P. То есть событие дефолта просто некому подтверждать. Да и вообще, событие настолько уникально, что тут никаким экономистам с их прогнозами не позавидуешь.

— Дефолт теоретически возможен как технический дефолт, ведь должник вполне может платить по долгам и не отказывается от своих обязательств, — отмечает один из аналитиков крупной международной компании. — Кроме того, Минфин ссылается на западные банки, которые просто отклонили его платёж, то есть просрочка происходит вовсе не по вине России.

Дефолт: реальные последствия для России

Итак, сейчас формально у России есть почти месяц на то, чтобы договориться с каждым кредитором отдельно — возможно, кто-то согласится получить средства в рублях, а кто-то — нет. Но что будет, если дефолт кем-то всё-таки будет и объявлен, и подтверждён?

Некоторые СМИ уже поспешили написать, что так как евробонды были выпущены по английскому праву, то в Лондонском суде кредиторы всё отсудят, а далее начнут арестовывать собственность России за рубежом. Но тут, опять же, есть две проблемы. Во-первых, суды в Великобритании идут долго. Очень долго. Напомним, что с 2014 года Россия там уже судится с Украиной, которая не вернула ей 3 млрд долларов. Пока безрезультатно. А во-вторых, на самом деле судиться в Лондоне им будет проблематично.

Дело в том, что зарубежные суды исходят из принципа sovereign immunity ("иммунитет суверена"), то есть они не могут судить государства, если последние явным образом не разрешают этого. А проспекты российских суверенных еврооблигаций не содержат пункта о том, что Россия отказывается от своего суверенитета. То есть кредиторам будет невозможно по закону наложить арест на зарубежное имущество России. И вообще судиться за рубежом. Только внутри страны.

Единственное реальное последствие, которое произойдёт после объявления официального дефолта, — Россия не сможет больше занимать деньги на западных рынках, пока не урегулирует вопросы по дефолтному долгу. Но невозможно потерять то, чего и так нет, — все западные рынки капитала уже закрыты.

— Получается, что западные кредиторы просто хотят объявить банкротом платёжеспособного должника, — смеётся один из менеджеров банка из топ-10. — Если это произойдёт, это будет первый в мировой истории дефолт, который будет полностью спровоцирован нежеланием самого кредитора получить деньги. В реальности это будет означать не признание неплатёжеспособности России, а токсичности юрисдикции выпуска долга (то есть долларового рынка).

Фото © Shutterstock / YuryKara

Боитесь ли вы дефолта России?

1103059

1103059