Кредиты для пенсионеров стали доступнее: Чем рискуют заёмщики и какие преимущества получают

Банки стали легче выдавать кредиты пенсионерам. Например, растёт возраст, до которого можно взять заём. С одной стороны, такие продукты имеют неоспоримые плюсы. С другой — есть и риски. Чем интересны и опасны кредиты для пенсионеров?

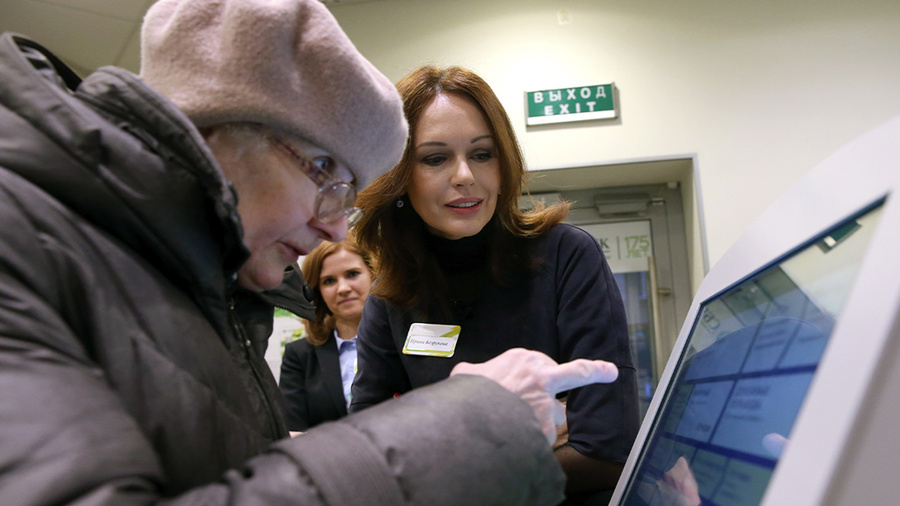

Кредиты для пенсионеров стали доступнее. Обложка © ТАСС / Артём Геодакян

Банки активно предлагают различные программы пенсионерам, в том числе и по льготным ставкам. Данную тенденцию можно объяснить тем, что это одна из самых дисциплинированных категорий заёмщиков со стабильным доходом, который гарантирует государство. Учитывая тенденции увеличения активного возраста и роста продолжительности жизни в целом, границы ограничения предельного возраста сдвигаются. За последнее время они выросли с 65 до 75 лет почти у всех российских банков, предлагающих такие кредиты. Об этом рассказала доцент департамента банковского дела и монетарного регулирования Финансового университета Светлана Зубкова.

Есть банки, которые выдают кредиты и пенсионерам более старшего возраста. Там возраст заёмщика может быть до 85 лет, а в ряде случаев и больше. Есть предложения, которые выглядят очень заманчиво. Допустим, обычный потребительский кредит банк выдаёт под 16–17% годовых, а кредит пенсионерам может предложить под 5%. Впрочем, чем старше заёмщик, тем больше нюансов возникает при получении кредита.

Как у заёмщика у пенсионера есть определённые преимущества перед более молодыми клиентами. Среди работающих людей очень велика закредитованность. При этом у многих пенсионеров помимо пенсии есть ещё и работа. Таким образом, гарантий их платёжеспособности больше, чем у многих молодых заёмщиков. Есть два источника дохода, на которые можно наложить взыскание в случае просрочки. Правда, тут стоит учитывать, что обычно в таких случаях удерживают не более половины пенсии. На этот момент обратила внимание профессор кафедры гражданского права Ростовского государственного экономического университета (РИНХ), финансовый советник Татьяна Епифанова.

Как у заёмщика у пенсионера есть определённые преимущества перед более молодыми клиентами. Фото © ТАСС / Кирилл Кухмарь

По её словам, ещё одна причина роста интереса банков к пенсионерам — это демографическая ситуация. Возраст работающих людей становится больше, молодого активного населения меньше. При этом банки зарабатывают на кредитах и нуждаются в клиентах.

— Самым главным ограничением и подводным камнем остаётся стоимость страхования жизни. В большинстве банков кредиты пенсионерам по льготным программам предлагают только с условием страхования жизни и здоровья, а для пенсионеров тарифы не маленькие. Иногда даже выгоднее взять кредит по более высокой ставке без страхования, по обычной программе, нежели по льготной программе, но со страховкой. Ещё одно условие, которое тоже не всегда легко выполнить, — это требование банка о привлечении созаёмщика, — пояснила Светлана Зубкова.

Выдача кредитов пенсионерам всегда несёт определённые риски для банка. Даже несмотря на гарантированный доход — пенсию. Не исключены случаи, когда пенсионер не сможет погасить долг, например из-за тяжёлой болезни или в случае смерти. Что будет тогда? Если заёмщик перестаёт платить по кредиту, то банк может обратиться в суд и обратить взыскание на его имущество или доход. В каждой конкретной ситуации судья будет выносить решение исходя из обстоятельств. Но обязанности платить по долгам в любом случае никто не отменял. Об этом рассказал старший управляющий партнёр юридической компании PG Partners Петр Гусятников.

Чаще всего в таких ситуациях сумму долга начинают списывать с пенсии. Но если она на уровне прожиточного минимума, то обратить взыскание на такой доход не получится. Также невозможно будет обратить взыскание на единственное жильё пенсионера.

— Если сумма задолженности небольшая, суд может отказать в обращении взыскания на недвижимость, которая является единственным жильём. Например, вряд ли кто-то заставит пенсионера продать квартиру или дом из-за долга в 100–150 тысяч рублей. В случае смерти заёмщика-пенсионера его долги перед банком переходят к наследникам. Они будут обязаны погасить кредит, если вступят в наследство. Единственный способ в этом случае не платить долги умершего родственника — полностью отказаться от наследства, — добавил Петр Гусятников.

25416

25416